주식 종목 분석 - "영원무역 홀딩스"

이전 저의 포트폴리오에서 효자 종목이었던 "영원무역 홀딩스"에 대해 포스팅하고자 합니다. 현재는 분할로 전량 매도한 상태입니다.

현재 코스닥 290위이고, 패션주입니다.

영원무역 홀딩스는 영원무역이 지주회사인 영원무역 홀딩스로 인적분할되면서 출범한 회사입니다. 영원무역은 우리가 잘 아는 노스페이스 브랜드의 OEM방식으로 생산하는 기업입니다.

영원무역

영원무역

www.youngone.co.kr

종목 분석 방법은 "주식 공부 5일 완성"을 바탕으로 검토했고, 주식 투자종목 선정 시 참고용도로만 활용하시면 좋을 것 같습니다. 절대 추천은 아닙니다. 주 내용은 네이버 금융을 통해 작성하였습니다.

종목 분석 방법은 총 10단계이며, 아래와 같습니다.

(1단계) 당기순이익

(2단계) 시가총액

(3단계) 미래 PER

(4단계) 부채비율, 당좌비율, 유보율

(5단계) 뉴스와 공시

(6단계) 시가배당률

(7단계) 지분율

(8단계) 매출채권 회전율, 재고자산회전율

(9단계) PBR

(10단계) 생각하기

(1단계) 3년간 당기순이익을 확인합니다.

당기순이익은 기업의 순이익이며, 3년간의 추이를 확인하여 지속적인 상승 기업을 찾습니다. 당기순이익 적자기업을 투자대상에서 제외합니다.

⇒ 2018년 1,512억 원, 2019년 2,277억 원, 2020년 2,345억 원, 2021년(E) 미정입니다.

(2단계) 시가총액 확인합니다.

시가총액은 전상장의 주식을 시가로 평가한 총액을 의미하며, 산출은 주가에 주식 수를 곱한 값입니다.

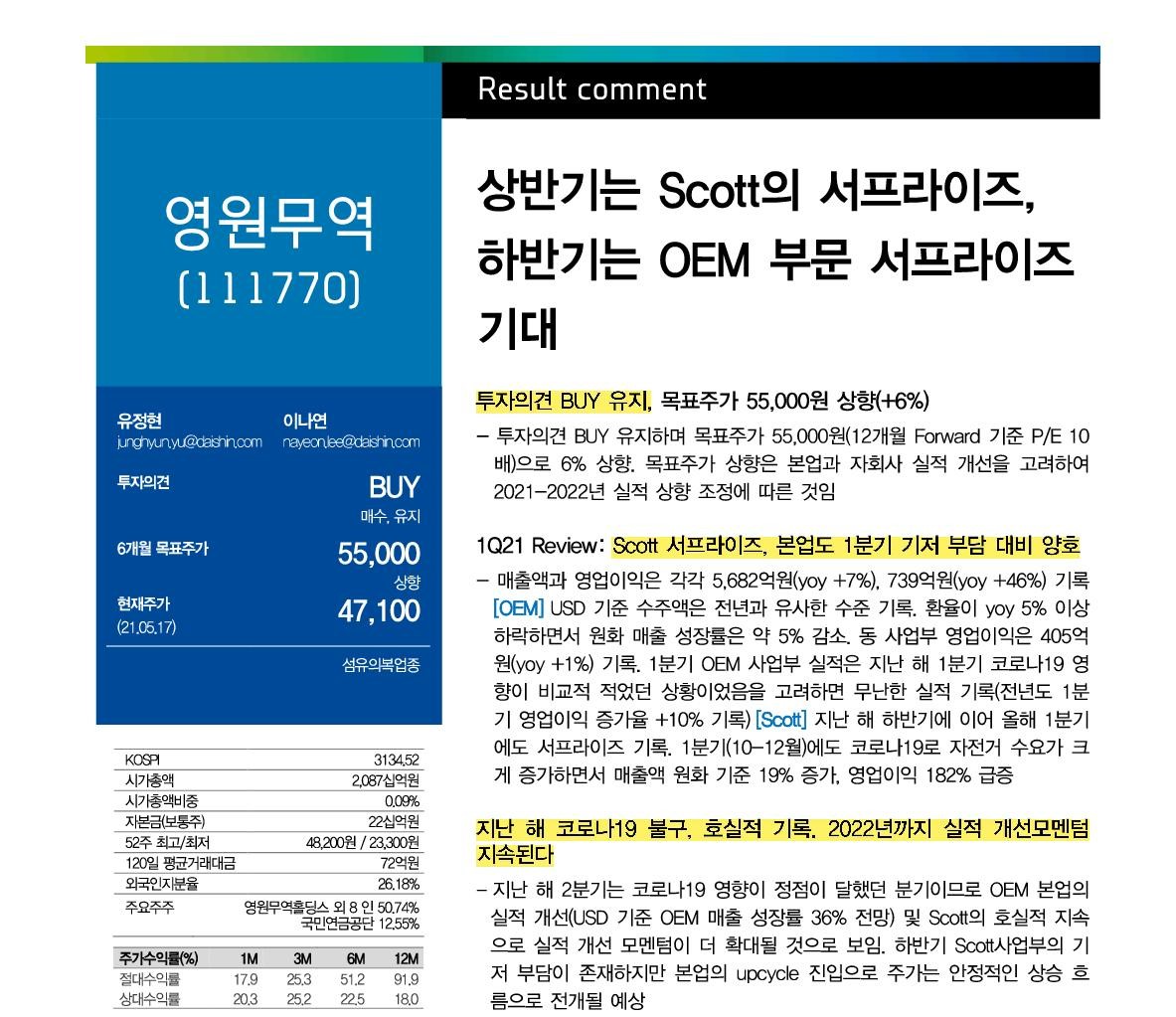

⇒ 시가총액은 6,763억원이며, 현재 주가는 49,600원, 상장 주식 수는 13,635,592주입니다.

(3단계) 미래 PER 구합니다.

PER(Price Earning Ratio)은 주가 수익비율이며, 1주당 수익의 몇 배가 되는지를 나타내는 지표이고, 주가를 주당순이익(EPS)으로 나눈 값 또는 시가총액을 당기순이익으로 나눈 값입니다.

PER이 낮은 기업이 저평가되어있다고 볼 수 있기 때문에 투자대상이고, 미래 PER이 10배 이하인 기업을 찾는 것이 목적입니다.

PER이 10배가 넘는다면 동업 업계 평균 PER를 찾아 비교 후, 투자대상 여부를 결정합니다. 기업의 미래 당기순이익은 뉴스 또는 증권사 애널리스트 보고서에서 찾습니다.

⇒ 2020년 PER은 6.06이고, 미래 PER은 미정입니다.

* 홀딩스라서 미래당기순이 나와있지 않아 미래PER 미정입니다.

(4단계) 3년간 부채비율, 당좌비율 및 유보율을 확인합니다.

부채비율은 부채총액을 자기 자본으로 나눈 값으로, 100% 이하가 투자대상입니다.

당좌비율은 당좌자산을 유동부채로 나눈 값으로 당좌자산은 현금, 예금, 외상매출금 등이고, 유동부채는 1년 이내 갚아야 하는 외상매입금 등으로 즉, 기업이 단기 채무에 충당할 수 있는 정도를 측정지표로 100% 이상이 투자대상입니다.

유보율은 잉여금을 자본금으로 나눈 값으로 기업이 얼마나 많은 자금을 보유하고 있는지 알 수 있는 지표로 기업의 곳간이 얼마나 두둑한지를 나타내므로 높은수록 좋습니다.

⇒ 부채비율은 2018년 49%, 2019년 47%, 2020년 42%이고, 당좌비율을 2018년 207%, 2019년 184%, 2020년 244%입니다. 👍 유보율은 2018년 14,347%, 2019년 15,979%, 2020년 18,667%입니다.

(5단계) 3년간 뉴스와 공시를 찾습니다.

안전한 투자를 위해 기업의 악재와 호재를 찾습니다. 뉴스와 공시를 통해 알게 된 악재가 있는 기업은 투자대상에서 제외합니다. 악재 뉴스와 공시는 유상증자, 주식 관련 사채 발행, 무상감자, 불성 시공 시 법인 지성, 관리종목 지정 등이고, 호재 뉴스는 무상증자, 자사주 매입, 고배당, 실적 개선 등입니다.

⇒ 영원무역 홀딩스 대표이사가 자사주를 2차례(5.4, 5.25) 매입 했습니다.

https://www.itooza.com/common/iview.php?no=2021052516155193713

www.itooza.com

(6단계) 3년간 시가배당률을 확인합니다.

시가배당률은 배당금에 주가를 나눈 값으로 우량 기업의 찾기 위한 척도로 활용되며 보통 예금 금리 이상의 고배당을 주는 기업을 찾는 것이 목적입니다. 즉, 1주당 주주에게 얼마 큼의 기업 이익을 나눠주고 있나를 보는 것으로 기업이익이 높을수록 주주에게 많은 배당금을 지급합니다.

⇒ 시가배당률은 2018년 1.28%, 2019년 2.07%, 2020년 3.18%입니다.

(7단계) 지분율 변동추이를 확인합니다.

최대주주 및 5% 이상 지분 보유자의 지분변동 추이를 확인하여 기업의 악재를 찾는 것이 목적입니다. 최대주주의 고점 매도는 악재이므로 투자대상에서 제외합니다. 또한, 최대주주 지분율을 통해 경영권 방어와 위협 정도를 확인합니다.

기관이나 외국 투자자의 매매동향을 확인합니다. 기관이나 외국 투자자는 엄격한 내부 통제기준 및 정보를 활용하므로 지분 감소는 악재이므로 투자에 주의를 합니다.

⇒ 외국인 보유율은 특이사항 없으며, 대표이사 600주 자사주 매입하였습니다.

(8단계) 3년간 매출채권 회전율과 재고자산 회전율을 확인합니다.

매출채권 회전율은 매출액을 매출채권(외상값)으로 나눈 값이고, 재고자산 회전율은 매출액을 재고자산으로 나눈 값으로, 부채비율, 당좌비율, 유보율로 찾기 어려운 허위 매출, 매출채권 회수 지연, 재고 누적 등 악재를 찾기 위한 목적으로 3년간의 일정한 값을 유지하는 기업이 투자대상입니다.

⇒ 매출채권 회전율은 2018년 6.88%, 2019년 7.0%, 2020년 7.34%이고, 재고자산 회전율은 2018년 4.49%, 2019년 4.56%, 2020년 4.80%입니다.

(9단계) PBR을 확인합니다.

PBR(Price Book-Value Ratio)은 주가순자산비율로 주가를 주당 순자산가치로 나눈 값 또는 시가총액을 자기 자본으로 나눈 값으로 주가가 순자산에 비해 1주당 몇 배로 거래되고 있는지 보여주는 지표입니다. 즉, PBR은 기업의 "청산가치"를 판단하는 기준으로 PBR이 1배라는 것은 기업가치와 기업의 자본이 같다는 의미입니다.

⇒ 주가순자산비율은 2021년 기준 0.32입니다.

(10단계) 본인의 생각을 정리합니다.

주식 매수 이유와 보류 이유를 정리하고, 기업의 실적 발표일, 정책 발표일, 황사, 장마 등 예측 가능한 날을 기준으로 매도일을 정합니다. 또한, 분할 매수와 분할 매도가 원칙이므로 총 투자금액의 30~50%를 매수하고, 일정 비율 하락 시(-10%, -20%, -30%) 추가 매수 전략에 대한 계획을 생각합니다.

⇒ 52주 최고가 대비 현 주가는 약 9.6% 하락하였으나, 컨택트 관련주로서 코로나19에 따른 백신접종률 경과 확인이 필요하며, 코로나19 이전으로 돌아간다면 경제회복 기대감에 따른 주가 상승이 있을 수 있음.

⇒ 대표이사 자사주 매입은 호재이므로 대표이사 자사주 매수단가 확인이 필요하며, 저가매수 기회를 포착하여 투자를 할 필요가 있음.

⇒ 유보율이 굉장히 높은 편이므로 주주환원책으로 무상증자 가능성도 열어두는 것이 좋음

* 종목 추천은 절대 아니며, 주식 종목 선정 시 참고 용도로만 사용하시면 좋을 것 같습니다.

2021.05.02 - 주식 공부 5일 완성(샌드타이거샤크 박민수) #1 - 주식 기초 공부

주식 공부 5일 완성(샌드타이거샤크 박민수) #1 - 주식 기초 공부

주식 공부 5일 완성(샌드타이거샤크 박민수) #1 - 주식 기초 공부 책 추천 이유 & 아쉬운 점 주식 공부의 필요성을 깨닫고, 무작정 서점으로 달려가 주식 투자관련 책을 샀다. 이 책은 처음 주식투

manttang0218.tistory.com

2021.05.12 - 미국 주식 처음 공부-미국 주식 처음 공부하는 분께 추천!

[서평/정리] 미국주식 처음공부-미국주식 처음 공부하는 분께 추천!

미국주식 처음공부-미국주식 처음 공부하는 분께 추천! 책 추천이유 금년 4월부터 미국주식을 투자하기로 했다. 국내 주식과 다르게 영어가 기반되어야 하고, 정보의 한계가 있기 때문에 어떤

manttang0218.tistory.com

'주식투자 > 국내주식' 카테고리의 다른 글

| 코스피 200, 코스닥 150, KRX 300 신규 편입 종목, 매수 전략 (9) | 2021.06.11 |

|---|---|

| 주식 2배 수익내는 코스피 레버리지 ETF, 펀드 투자 방법 (32) | 2021.06.02 |

| 주식 종목 분석 - "GS홈쇼핑" (6) | 2021.05.24 |

| [뉴스요약] 모르면 손해, 도움되는 ETF 투자 3가지 '꿀팁' (2) | 2021.05.23 |

| "마법의 연금 굴리기" #2 - ISA, 연금저축, IRP 투자 방법 (3) | 2021.05.22 |

댓글